起業・フリーランスになると、様々な税金がかかってきます。

会社員やパートでも税金は支払っているので、会社員時代と同じように支払う税金もありますが、一方で、起業した人だけが支払う税金もあるんです。

あとで知っても遅い!ということもあるので、税金の全体像は、ザックリと頭に入れておくと安心ですよ♡

主な4つの税金について説明しますので、ザっと概要を頭に入れておきましょう!

所得税

個人事業主の場合は、1月1日~12月31日の1年間の売上や経費を記録して(←これが「記帳」と言われているものね)

確定申告を自分で作成して、期限までに税金を納めます。

税金を納める=支払うまで期日内にやってくださいね。

なお、期限は通常は2月16日~3月15日です。

住民税

所得税の確定申告書を提出した人は、市区町村が所得税の確定申告書を元に計算して、6月頃住民税を通知してくれます。(住民税納税通知書)

このため、当該通知書に従って年4回(6月末、8月末、10月末、翌年1月末)期日までに支払えばOK!

なお、所得税の確定申告書を提出しなくてもいいという基準がありますが、これはあくまでも所得税の話。

つまり、所得税に関しては確定申告書を出さなくてOKであっても、住民税は支払わないといけないという方がいらっしゃいます。。。

所得税の確定申告書を提出しない方は、忘れずに住民税の申告をしてくださいね。

※詳細は、お住いの市区町村のHPをご覧ください

所得税の確定申告書の提出が必要な方

▶国税庁HP「確定申告書が必要な方」→リンクはこちら

事業税

ここまでの所得税と住民税は、会社員でもパートでも働いている人は支払っている税金。

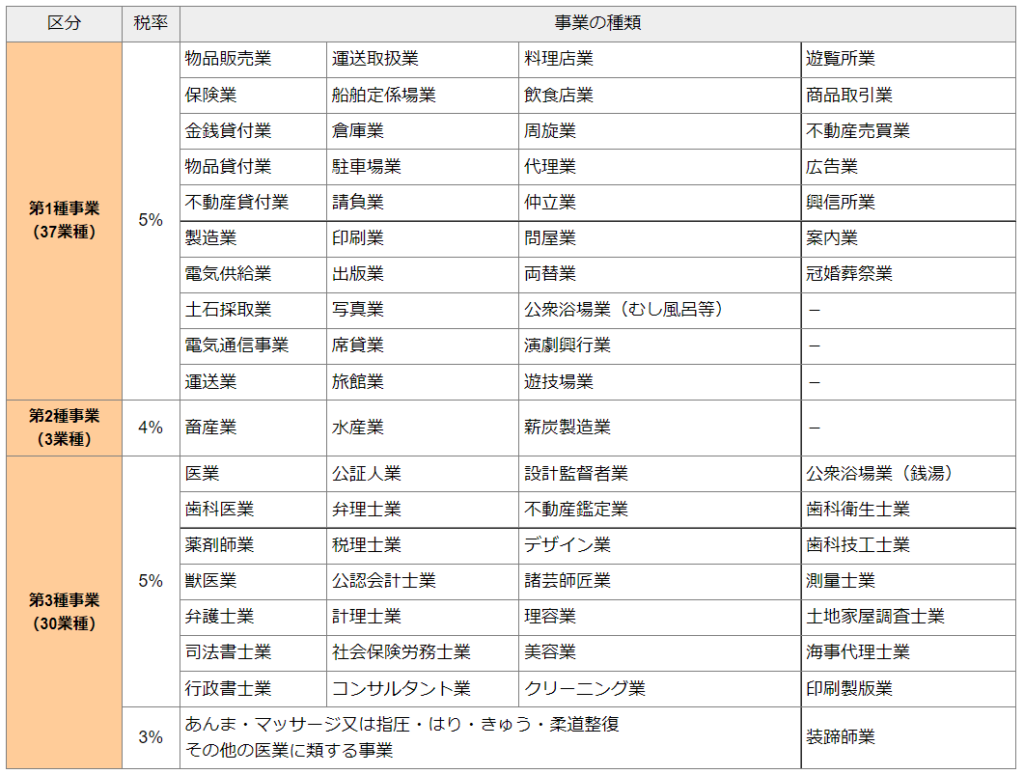

3つ目の事業税は、事業主で指定された業種の方だけにかかってくる税金です。

事業税は、①法定業種、かつ、②所得が290万円を超えた場合だけ支払います。

「法定業種」とは、下記の表に書かれている職種のこと。法定業種に該当するかどうかは、所得税の確定申告書に記載した「業種」欄で判断されます。

「所得」とは、事業所得(≒帳簿の当期利益)+青色申告特別控除-各種控除で計算された金額です。所得税の確定申告書の所得とは計算が異なりますので、ご注意くださいね。

なお、事業税も住民税と同じく、所得税の確定申告書を元に計算して都道府県から納付書が送られてくるので、特に事業税用の資料の提出はいりません。

通知書に従って、年2回(8月、11月)に支払えばOKです。

消費税

消費税は、今まで述べてきた税金とは異なり、所得税の確定申告書とは別に申告書を提出する必要があります。

ただし、納付義務が発生するのは、主に基準年度の課税売上が1000万円を超えたら(なお、課税売上だけではなく、給与基準もあります)

もしくは、2023年10月以降は、インボイス発行事業者(適格請求書発行事業者)に登録したら、です。

この基準を満たさない場合、もしくは、インボイス登録しない場合は「免税事業者」で、消費税を納める義務は免除となります。(もちろん、課税事業者を選択することも可能です(笑))

売上が1000万円を超えた場合、消費税の申告を漏らさないよう注意してくださいね。

まとめ

その他も税金はありますが、主に知っておいたほうがいいのはこの4つ。

それぞれ基準や計算方法はバラバラなので(笑)、ご自身の事業に関する数字を把握してないと

「あ!!!税金支払ってない!税金分の資金が足りない(´;ω;`)」

なーんてことになりかねません

起業しているってことは、自分がオーナー!

数字が得意じゃなくてもいいので、自分の事業の数字は把握できるようにしておきましょ♡

\個別に相談したい方はLINEでメッセージを送ってね/

↑をクリックするとLINEに登録できます