会社員として仕事をしつつ、副業も始めたんです。

副業の所得は20万円以下だから、確定申告はいらないですよね?

『会社員で副業している場合は、副業の所得が20万円以下だったら確定申告しなくていい』、

こんな言葉をあちらこちらで見かけますが、これは、正しいとは言えません。

本当に確定申告をしなくてもいいのか、きちんと確認してみましょう。

会社員でも確定申告が必要な場合

会社員の場合、会社でお給料について年末調整をしていれば、基本的に確定申告はいりません。ただし、確定申告をしなければならない場合や、確定申告をすることで税金が還ってくる場合があります。

例えば、次のような場合は、会社員でも確定申告をします

| 確定申告をしなければならない場合 |

| ・お給料による年収が2000万円を超える |

| ・お給料以外の所得が20万円を超えた |

| ・2か所以上から給与をもらっている |

| ・不動産を売却し、利益が出た |

| ・株取引を一般口座で行っている (NISAの場合は、確定申告は不要です) |

| ・満期保険金を受け取った |

| 確定申告をすることで税金が還ってくる場合 |

| ・ローンを組んで住宅を購入した1年目(住宅ローン控除) |

| ・寄附を行った(寄附金控除) |

| ・高額な医療費がかかった(医療費控除) |

| ・上場株式等の譲渡損失と配当を損益通算したい |

つまり、副業所得が20万円以下であっても、確定申告をしなければならない場合に該当することもあるんです。

副業の所得分類と必要な準備

最近では、副業を始めたことで、確定申告をしなければならない人も増えてきました。

副業と言っても、内容によって、所得の分類や用意する資料が変わります。

1.アルバイトやパート、派遣で働いている場合:給与所得

会社員のお給料とあわせて確定申告が必要です。源泉徴収票を準備しておきましょう。

2.業務を行っている場合:雑所得または事業所得

ライターやウーバーなどの配送業、コンサルや、ハンドメイド作家さんなどで商品を製作・販売等の事業を行っている場合は、雑所得または事業所得になります。雑所得でも事業所得でも、事業に必要な支出は経費にできます。売上や経費の金額がわかる帳簿などを用意しましょう。

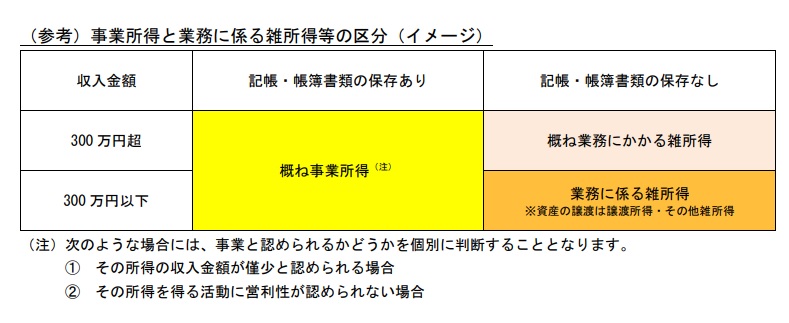

雑所得と事業所得の区別について、2022年に所得税通達がでています。

ざっくり説明すると、記帳・帳簿書類の保存があれば、概ね事業所得とみなす、という内容です。

※ただし、収入金額が僅少で、営利性が認められない場合は、雑所得と判断される可能性があります。

3.自宅の不用品を売却している場合:非課税

メルカリなどのフリマで自宅の不用品を売却している方もいらっしゃいますが、この場合は税金はかかりません。

確定申告するなら、すべての所得が申告対象

大事なのは、ここ!

確定申告をする場合、還付など有利なものだけを選択して申告することはできません。

例えば、副業の所得が20万円以下であり、かつ、医療費控除を受けたい場合、ありますよね。

この場合は、会社員のお給料や副業の所得など、税金のかかるすべての所得を申告したうえで、医療費控除も申告します。

いくら副業の所得が1万円など少額であっても、医療費控除だけ申告することはできませんので、ご注意くださいね。

わからないことは、ご相談ください

確定申告をしなければならないのに、申告しない場合は、罰則が厳しくなっています。

まわりの意見を鵜呑みにして、「これくらいだし大丈夫だろう」は、危険です。

ご自身の身を守れるのは、自分だけ。

不安な方は、ぜひご相談くださいね。

(税理士事務所として、ご相談に応じます)